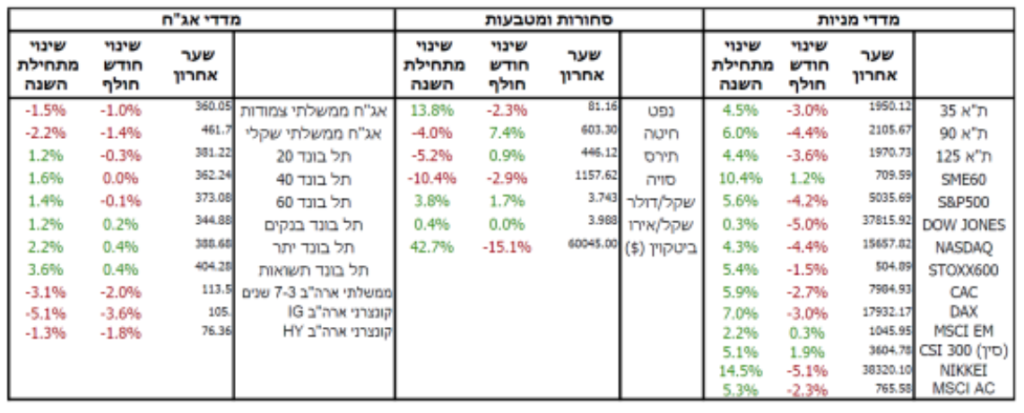

המגמה החיובית בשווקים נעצרה ושינתה כיוון במהלך החודש האחרון כאשר הן בשוקי המניות והן בשוקי האג”ח בעולם נרשמו ירידות שערים. ירידות אלו נבעו הן מעליית המדרגה במתיחות במזרח התיכון והן מנתוני אינפלציה ופעילות כלכלית חזקים מהצפוי, שעלולים להוביל את הבנקים המרכזיים להותיר את הריביות ברחבי העולם גבוהות לטווח ארוך יותר מהצפוי ולדחות ככל שניתן את הפחתתן. עם זאת, גם במידה ומדדי המניות יעברו תהליך של תמחור מחדש, כפי שקרה במהלך החודש האחרון, הרי שכל עוד הסביבה הכלכלית תיוותר יציבה והריבית בסופו של דבר תחל לרדת, החשש משינוי מגמה ארוך טווח בשווקים נותר נמוך. בנוסף לכך, הת מחור היחסי של השוק הישראלי לעומת השווקים בעולם נמוך מאוד ומגלם טווח סיכונים רחב. לכן, בהחלט ניתן לומר כי רמת המחירים בשוק הישראלי חזרה להיות אטרקטיבית לטווח הבינוני. לכן, סביר להניח כי ככל שהסיכונים ילכו ויקטנו כך גם השוק הישראלי יניב תשואות עודפות על פני השווקים הגלובאליים.

התפתחויות בעולם

בארה”ב, נתוני האינפלציה הפתיעו כלפי מעלה, זה חודש שלישי ברציפות, כאשר זו עלתה לרמה של ,3.5% לעומת 3.2% בחודש הקודם. יתרה מכך, האינפלציה במחירי השירותים השונים )כמו תחבורה, בריאות, נופש וכו'( שמושפעת בעיקר מלחצי השכר במשק ולכן נמצאת במוקד העניין של הפד, המשיכה להאיץ ועומדת על .4.8% בנוסף, גם דו”ח התעסוקה של חודש מרץ היה חזק מהצפוי. הפירמות האמריקאיות ממשיכות לגייס עובדים במרץ כאשר במהלך החודש נוצרו 303 אלף משרות חדשות ושיעור האבטלה ירד לרמה של .3.8% שוק העבודה החזק והאינפלציה שהפתיעה כלפי מעלה חיזקו, כאמור, את ההערכות שהפד ממש לא ימהר להפחית את הריבית. בהתאם, שוק האג”ח האמריקאי שתימחר רק לפני כחצי שנה הפחתת ריבית של אחוז וחצי עד סוף ,2024 מתמחר כעת ריבית נמוכה בלא יותר מחצי אחוז לעומת זו הנוכחית )5.5%( בסוף השנה. באירופה, מגמת האינפלציה נראית טוב יותר מאשר בארה”ב כאשר זו ממשיכה לרדת ועומדת על 2.4% בלבד, פסע מהיעד של הבנק המרכזי. בהתאם לכך, הציפיות בקרב המשקיעים הן שהבנק המרכזי האירופי יחל להפחית את הריבית עוד לפני הפד ויתכן שכבר במהלך חודש יוני הקרוב. ביפן, על אף הניסיונות של הבנק המרכזי לתמוך במטבע המקומי, התחזקות הדולר בעולם ופערי הריבית הגדולים בין ארה”ב ליפן, פעלו להחריף את הפיחות בין. כתוצאה מכך, על אף התערבות ישירה של הבנק המרכזי היפני בשוק המט”ח, שער החליפין של הין מול הדולר עלה לרמה הגבוהה ביותר מאז שנת 1990 והפעיל לחץ שלילי על השווקים הפיננסיים ביפן.

ישראל

בישראל, נתוני האינפלציה הפתיעו גם הם מעט כלפי מעלה כאשר זו עלתה בעשירית האחוז לרמה של .2.6% עם זאת, עיקר תשומת הלב של המשקיעים המקומיים הופנתה לאו דווקא לאינפלציה שנרשמה בפועל אלא להתגברות הלחצים לעליות מחירים בהמשך. כך למשל, מחירי הדירות שכבר רשמו בחודשיים האחרונים עליה, צפויים לפי רוב ההערכות להמשיך לעלות וזאת לאור המחסור שיש בכח אדם בענף הבניה. בנוסף, חברות תעופה נוספות הודיעו לאחרונה על ביטול הטיסות לישראל, מה שצפוי לייצר לחץ כלפי מעלה על מחירי הטיסות. העלייה בציפיות

האינפלציה, כמו גם אי הוודאות לגבי הגידול בגירעון הנובע מהאסקלציה מול איראן, הביאו את בנק ישראל להודיע על הותרת הריבית ברמתה ולאותת כי זו לא צפויה לרדת בזמן הקרוב. בתוך כך, הגידול בגירעון וחוסר היציבות הביטחונית הביאו את חברת הדירוג P&S להוריד את הדירוג של ישראל ברמה אחת ולהותיר את אופק הדירוג שלילי. חשוב לציין שהורדת הדירוג של P&S אינה מפתיעה וכבר מתומחרת מזה זמן רב בשווקים הפיננסיים ובפרמיית הסיכון של ישראל )ראה גרף(, מה שבא לידי ביטוי בעלות גבוהה יותר לגיוס ההון של המדינה בחו”ל. כמו כן, בשוק המניות המקומי נדמה שחלק משמעותי מהסיכון כבר מגולם כך שהסיכונים קדימה מוגבלים. חשוב לומר באופן ברור – שוקי המניות מהווים מראה המשקפת את הפעילות הכלכלית של החברות הנסחרות בבורסה. במידה ופעילות זו לא צפויה להיפגע באופן מהותי הרי שאין סיבה להניח שערכן של המניות צריך לרדת. נכון להיום, נראה שעליית המתח מול איראן אינה כזו שצפויה להשבית את הפעילות הכלכלית במשק ולכן גם אין סיבה למגמת ירידות בשווקים

פרמיית הסיכון של ישראל )CDS )בשווקים הגלובאליים

ביחד ננצח!!

עם ישראל חי!!