מלחמת “חרבות ברזל” שפרצה ביום שבת השחור שינתה כמובן את הפוקוס של המשקיעים, בארץ ובעולם, מהאירועים הכלכליים ה”רגילים” להשלכות המלחמה. בישראל, השווקים הפיננסיים הגיבו לאי הוודאות הגבוהה בירידות שערים בשוקי המניות והאג”ח ובפיחות חד בערכו של השקל מול המטבעות המובילים בעולם. בעולם, השווקים בעולם המשיכו להיות מושפעים, באופן טבעי, מהאירועים הכלכליים השוטפים אבל גם מהאירועים במזרח התיכון.

ישראל

את העלויות הכלכליות של המלחמה ניתן לחלק לשלושה ערוצים שונים: העלויות התקציביות, הפגיעה בפעילות הכלכלית וההשפעות האינפלציוניות. לפני שנבחן כל ערוץ בנפרד, נציין רק שבאופן טבעי רמת אי הוודאות עדיין גבוהה מאוד, הן מבחינת הזמן שהמלחמה תימשך והן מבחינת מספר החזיתות בהן צה”ל נלחם. מבחינה תקציבית, סביר להניח שהמימון לחלק הארי של עלויות המלחמה, מעבר לתמיכה אפשרית של ארה”ב, יגיע מ”קופסאות חוץ תקציביות,” שיטת מימון שבה הממשלה יכולה להוציא במקרי חירום כספים מבלי הצורך לקצץ בתקציבים של משרדים אחרים. יחד עם זאת, מכיוון ששיטה זו נועדה לאירועים קצרי טווח בלבד, חלק מההוצאות הביטחון ושיקום המשק יבואו מתוך התקציב השוטף. הגידול בהוצאות והפגיעה בפעילות השוטפת של המשק ובהכנסות ממיסים כתוצאה מכך, יביאו ככל הנראה לגידול ניכר בגירעון גם השנה וגם ב.2024- גידול צפוי זה הביא את חברות הדירוג הבינלאומיות להוריד את אופק הדירוג של ישראל ל”שלילי” ולאותת כי החמרה נוספת במלחמה עלולה לגרום להורדה של הדירוג עצמו.

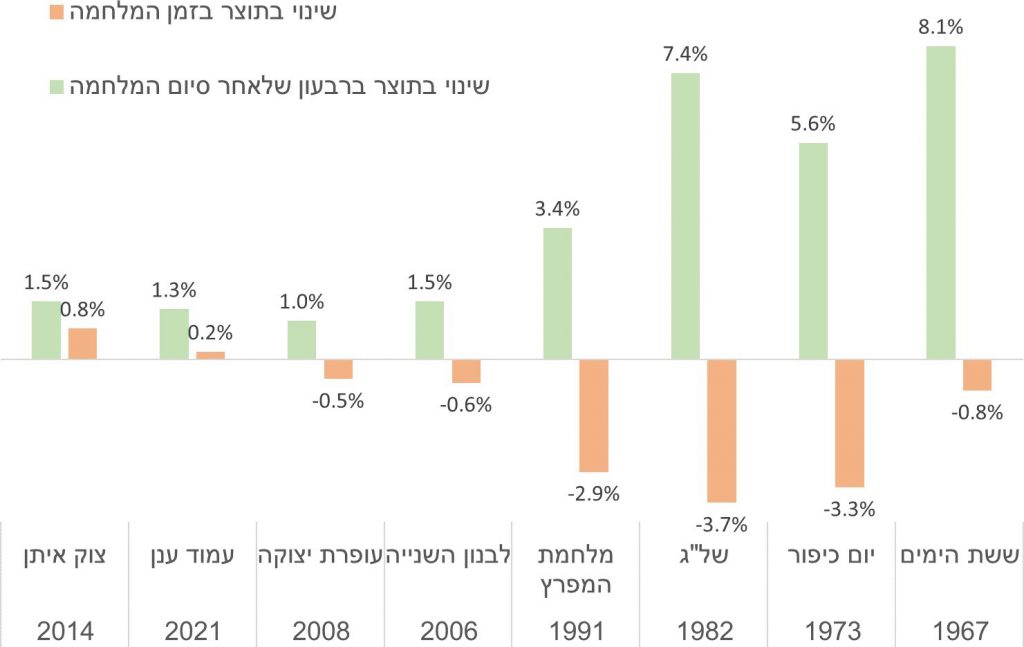

בכל הנוגע לפעילות במשק, נדמה שכבר היום ניתן לומר שההאטה במהלך הרבעון הנוכחי צפויה להיות משמעותית יותר מאשר באירועים הביטחוניים של השנים הקודמות. לא רק שגם בגבול הדרומי וגם בגבול הצפוני הפעילות הכלכלית משותקת לגמרי אלא שאיום הטילים הוא בכל הארץ, מה שגרם לירידה חדה בצריכה הפרטית מאז תחילת המלחמה. כמובן, ככל שהמלחמה תימשך כך גם העלות הכלכלית למשק תלך ותגדל אך כבר היום תחזיות הצמיחה ל2023- עודכנו על ידי רוב החזאים כלפי מטה לכ2.5%-2%- בלבד, לעומת תחזית לצמיחה של 3.5% לפני פרוץ המלחמה. עם זאת, חשוב לציין שלאחר שהמלחמה תסתיים סביר להניח שהמשק יחזור למגמת הצמיחה שאפיינה אותו קודם לכן כאשר מאמצי השיקום מאיצים בדרך כלל את הפעילות הכלכלית מיד לאחר אירועים מסוג זה.

לבסוף, נדמה שההשפעה של המלחמה על סביבת האינפלציה והריבית בישראל היא המורכבת ביותר. מצד אחד, ההאטה במשק ובביקוש מצד הצרכן מייצרת לחצים לירידות מחירים בלא מעט מוצרים ושירותים. בהתאם, תחזיות האינפלציה של רוב החזאים עודכנו גם הן כלפי מטה בשבועיים האחרונים. השילוב של עדכון תחזיות האינפלציה כלפי מטה ומדד ספטמבר שהפתיע בחולשתו והוביל את האינפלציה לרדת ל3.8%- (עוד לפני תחילת המלחמה) הגבירו את ההערכות לכך שבנק ישראל יפחית את הריבית במשק במהלך החודשים הקרובים. עם זאת, כדאי לציין שהשפעות המלחמה על האינפלציה הן מורכבות יותר וישנם גם לא מעט גורמים אינפלציוניים שיכולים להתגבר ככל שהמלחמה נמשכת. ראשית, גיוס המילואים הרחב הביא למחסור בכח אדם בלא מעט ענפים. שנית, המלחמה הביאה למחסור הן במוצרים שמגיעים מאזורי הלחימה (למשל ירקות ומזון שמיוצרים בדרום) והן במוצרים מחו”ל שכן השינוע לישראל נפגע עם הפסקת הטיסות לארץ. שלישית, הפיחות בערכו של השקל מול הדולר ומול האירו צפוי להביא לעליה נוספת של המחירים מכיוון שכל המוצרים המיובאים נרכשים למעשה במטבע חוץ על ידי היבואנים. על מנת להילחם בפיחות בשקל בנק ישראל הכריז כבר ביום השני למלחמה שהוא ישתמש ברזרבות המט”ח על מנת למכור דולרים בשוק ולחזק את השקל אולם על אף התוכנית שער החליפין של השקל מול הדולר המשיך לעלות.

התפתחויות בעולם

השווקים הפיננסיים בעולם הושפעו במהלך החודש בעיקר מהזינוק בתשואות האג”ח של ממשלת ארה”ב. אם ב20- בספטמבר תשואת האג”ח האמריקאית ל10- שנים עמדה על ,4.35% הרי שנכון לכתיבת שורות אלו זו עומדת על .4.94% עליית התשואות בשוק האג”ח האמריקאי החלה עוד לפני פרוץ המלחמה בישראל על רקע הערכות לכך שהפד יותיר את הריבית ברמה גבוהה למשך זמן ארוך, הערכות שהתחזקו גם בעקבות נאומו של יו”ר הפד ג’רום פאוול שטען שהניצחון על האינפלציה עוד רחוק. הנתונים השוטפים בארה”ב מראים שהכלכלה האמריקאית עדיין חזקה

מאוד כאשר הצמיחה ברבעון השלישי של השנה עמדה על ,4.9% גבוה בהרבה מהציפיות המוקדמות. העליה בתשואות האג”ח היוותה רוח חזיתית לשוקי המניות שרשמו ירידות שערים במהלך החודש האחרון. לא רק שרמת תשואות גבוהה יותר מקשה על הצרכנים והעסקים שנאלצים להתמודד עם עלויות אשראי גבוהות אלא שגם האטרקטיביות של הנכסים בסיכון נמוך הולכת וגדלה. בהתאם לכך, גם שוק האג”ח הקונצרני בארה”ב רשם במהלך החודש האחרון ירידות שערים חדות.

השפעות על תיקי ההשקעות

תקופות שמאופיינות בחוסר ודאות גבוהה, כמו התקופה האחרונה, מעלות סימני שאלה בקרב המשקיעים בנוגע לשינויים הנדרשים בתיק ההשקעות. על מנת לנסות ולפזר ככל שניתן את אי הודאות, לפחות בהיבט הפיננסי, נציין פה מספר נקודות שחשוב לזכור כאשר מנהלים השקעות לטווח ארוך. ראשית, ביצועי העבר בשווקים מלמדים באופן ברור שקבלת החלטות על החסכונות ארוכי הטווח שלנו בתקופות כאלו מובילה בדרך כלל להפסדים ולא לרווחים. בתקופות כאלו ההשפעות הפסיכולוגיות בקרב המשקיעים מתעצמות וחלקם בוחרים להעדיף לצמצם חשיפה בטווח הקצר לשווקים בשל אי הוודאות הגבוהה. עם זאת, חסכונות שנועדו לטווח הארוך צפויים להיפגע מעת לעת אבל מכיוון שבלתי אפשרי לתזמן את השינויים בשווקים, קבלת החלטות וניסיונות לצאת ולהיכנס מהשוק בתקופות קצרות פוגעים בסופו של דבר במשקיעים עצמם. שנית, בשנה האחרונה ועל רקע הרפורמה המשפטית, המשקיעים בישראל הקטינו באופן משמעותי את החשיפה שלהם להשקעות בבורסה המקומית והגדילו את אלו שבחו”ל. כיום, כ70%- מהחשיפה של מרבית הגופים המוסדיים בישראל למניות נעשה מחוץ לישראל ולא בבורסה המקומית. כתוצאה מכך, על אף הירידות החדות בבורסה המקומית, הפגיעה בתיקי ההשקעות מצומצמת יחסית. שלישית, מכיוון שגם בשוק המט”ח יש עליות חדות בשער הדולר והאירו, החשיפה הגבוהה לחו”ל מקזזת גם היא חלק מההפסדים דרך עלייה בערך של ההשקעות בחו”ל.

לכן, בשורה התחתונה, אי הוודאות אמנם גבוהה היום והאפקטים הפסיכולוגיים של החשש שהמלחמה הם ברורים אבל קבלת החלטות השקעה בתקופות כאלו אינה מומלצת. תיקי ההשקעות ובעיקר החסכונות ארוכי הטווח בגמל, השתלמות ופנסיה מאופיינים בפיזור רחב ובגיוון גיאוגרפי וסקטוריאלי. פיזור זה נוצר מלכתחילה על מנת להתמודד עם אירועים שונים, בארץ או בעולם ולמתן את ההשפעות על החסכונות שלנו.

השפעת אירועים ביטחוניים על הצמיחה במשק הישראלי

ביחד ננצח!!

עם ישראל חי!!